この記事の目次

こんにちは!

ロゴスホーム

マーケティング部 きゅんです!

突然ですが皆さん!!!

住宅ローンってどんな印象をお持ちでしょうか?

「審査に通るか心配、、、」

「そもそもどういう流れなんだろう、、、」

というように不安を抱えている方が多いのではないでしょうか??

今回はそんな方々のために簡単にではありますが、住宅ローンを受けるにあたって必要なもの、その流れをお伝えしようと思います(^-^)!

資料を会社で準備したり、銀行に行ったり、営業担当と相談したり、様々な手順が必要になってくるので流し読みでもぜひご一読ください!

住宅ローンを組むことができるのは何歳まで?

住宅ローンを組める年齢は、金融機関によって異なります。

多くの金融機関では、次のように設定しています。

| 住宅ローン申し込み可能年齢 | 20歳以上 70歳未満 |

| 住宅ローン完済時年齢 | 80歳未満 |

詳しく見ていきましょう。

住宅ローンが組める年齢

それぞれの銀行などの金融機関で異なりますが、住宅ローンが組める年齢は20歳以上70歳未満が一般的です。

一部では65歳未満とする金融機関もありますが、多くの金融機関では70歳未満であれば住宅ローンを組めます。親子2世代でリレー形式にローンを返済する「親子リレーローン」では、子どもの年齢が基準になるケースが一般的です。

シニア世代向けの商品では、年齢の上限なしで借り入れができるリバースモーゲージ型住宅ローンもあります。マイホームを担保にして資金を借りられ、契約者が亡くなった場合は自宅を売却することで借入金を返済する仕組みです。

また、住宅ローンの借入期間は金融会社の商品によって異なりますが、一般的には最長で35年です。

国土交通省の「令和4年度 住宅市場動向調査 報告書」によると、注文住宅を建てたときに設定した借入期間は35年以上が7割を超えて最も多く、平均で32.8年でした。

参考:国土交通省 住宅局 令和4年度 住宅市場動向調査 報告書

住宅ローンを組んだ年齢によって、設定できる借入期間が変わる点に注意しましょう。

40代で住宅ローンを組むケースの詳細について解説したこちらの記事もご覧ください。「40代でマイホームを購入するのって?」

住宅ローンを完済した時の年齢

住宅ローンを完済する年齢は、メガバンクをはじめ多くの金融機関で80歳未満としています。

仮に完済年齢を79歳とすると、ローンの借入期間が最長35年であるため、住宅ローンを組む年齢は44歳です。多くの金融機関では、70歳未満であれば住宅ローンを組めますが、完済時に何歳になるのかについても確認しておきましょう。

住宅ローンはいつまで組むべき?

多くの場合、20歳以上70歳未満であれば住宅ローンが組め、完済時の年齢は79歳と設定されています。

ここでは、実際に住宅ローンを組むときの理想的な年齢の目安について解説します。

住宅ローンを組むべき年齢

2021年度のフラット35利用者調査によると、住宅ローンの借入年齢の平均は41.5歳でした。

参考:住宅金融支援機構 2021年度 フラット35利用者調査

借入期間を35年とした場合、完済時は76.5歳であり、完済時の年齢を考慮すると40歳前後までにローンを組むのがひとつのラインとなるでしょう。

ローンを組む年齢を考えるうえで注意したい点は、ローンを組むには団体信用生命保険(団信)の加入が必要となる点です。

団信とは、契約者が死亡して返済できなくなったとき、住宅ローンの残債が保険金によって完済される制度です。団信に加入するには、健康上の項目を満たさなければならず、健康上のリスクが高い場合は、加入できなくなるおそれがあります。

保険に加入するためには、健康上のリスクが少ない若い年齢で住宅ローンを組んでおくのが理想的といえます。

住宅ローンを完済しておくべき年齢

定年となる60~65歳までに完済できるように住宅ローンを組むのが、理想的です。

何歳までに完済すべきかを考えるには、「何歳まで働けるか」について検討する必要があります。定年後の返済は、別に収入がなければ貯蓄を切り崩すか、支給される公的年金から捻出することになります。

毎月の生活費に加えて住宅ローンを返済していけるのか、考えなければなりません。

定年後の返済の負担を減らすには、住宅ローンを組む年齢や返済期間について慎重に検討しましょう。また、住宅ローンを組むには、金融機関が実施する返済能力を問う審査に通過しなければなりません。

国土交通省の「民間住宅ローンの実態に関する調査結果報告書」によると、98.9%の金融機関が「完済時年齢」を重要な審査基準としています。

参考:国土交通省 令和3年度 民間住宅ローンの実態に関する調査結果報告書

住宅ローンを完済しておくべき年齢は、60〜65歳が最適です。それぞれのライフプランによって異なりますが、収入を得られる間に完済すれば負担を減らせるでしょう。

住宅ローンの審査に必要なもの

住宅ローンの申請に必要な書類は銀行によって多少異なります。

ですが最低限必要な書類は以下の通りですので参考にしてくださいね!

- ・源泉徴収票コピー 直近1年分

- ・本人確認書類(両面コピー)

- ・健康保険証(両面コピー)

- ・認め印

- ・物件資料

基本的にはこの通りです。

源泉徴収票などは会社の総務などに伝えれば再発行してもらえるので早めに動きましょう!

物件資料は売買契約書などを指します。こちらも担当の方に確認しておきます。

また別で、

- ・自営業者

- ・会社役員

- ・個人事業主

などは3年分の決算書、確定申告書なども必要になってきますので一般よりも多くの資料が必要になるということを覚えておきましょう!

これらの資料を揃え、銀行に提出してから数日で会社に審査結果が電話がかかってきます。

本人確認のためですね!

この電話を受けないと確認が最後までとれないので、お仕事でご多忙な方はスケジュール等相談しておいてください!

住宅ローン借り入れ 最初の3つのステップ

住宅ローンを借りるとき、どのような手順を踏めばよいのか分からないという人もきっと少なくないと思います。

そこで、まず最初にすべきことはどの住宅ローンを借りるのかを決めることです。

借り入れ先は自分で希望する金融機関のローンを選ぶことができます。

住宅ローンは都市銀行だけでなく、地方銀行や信用金庫、ネット系の銀行などさまざまな金融機関で取り扱っています! それぞれの金融機関のホームページに詳細な情報が掲載されているほか、住宅ローンの情報を集めたサイトなども参考になりますね!

また各金融機関では住宅ローンの相談会を開催していることがあるので、インターネットなどの情報だけでは分かりづらい点を直接聞くことができる機会にもなります!

そうした機会も利用してみるとより理解が深まるかもしれません(^-^)

では、実際にローンの申請に入るまでの3つのステップをご紹介します!

【ステップ1】借入額を計算する

まずは、「いくら借りるか?」を考えましょう。

一般的には、「物件購入価格」から今までに準備してきた「自己資金」を差引いたものが借入金額の目安とされています。

【ステップ2】ローンの返済期間を考える

返済期間を何年に設定するかによって、今後毎月の返済額や総返済額に大きな差が生まれてきます。年収や年齢、さらに今後予測されるライフスタイルの変化を考慮して決定することが大切です!

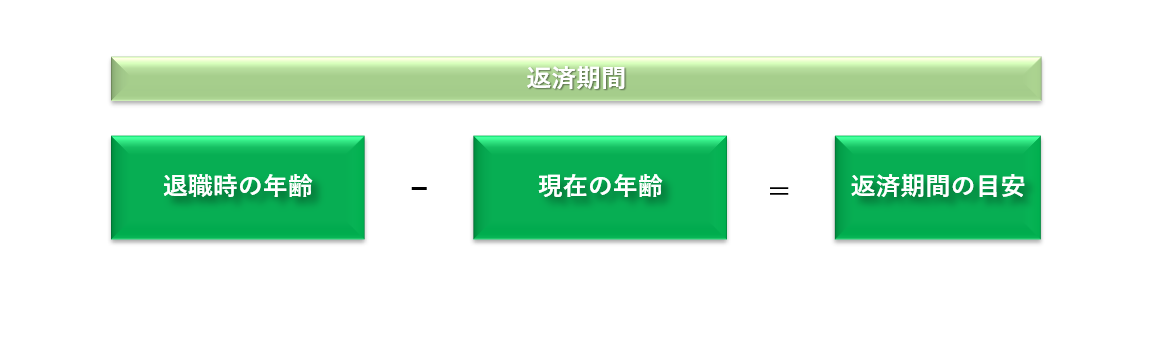

一般的に、退職時の年齢(60歳~65歳)から現在の年齢を引いたものが、返済期間の目安とされています。

STEP1・STEP2の手順により返済額を算出することができます。

住宅ローンの年間返済額は、年収の20%~25%程度が一般的とされています。ただし、これはあくまでも目安ですので、「子どもの教育費」「老後の資金」等、ご自身のライフプランをしっかりと考慮したうえでご相談していただき決定しましょう!

【ステップ3】金利方式を決める

住宅ローンでは、固定金利や変動金利など選択する金利方式によってご返済額が異なってくるので、それぞれの金利の特長をよく理解したうえで、ご自身に合った金利方式を決めましょう!

有名なのは「フラット35」などでしょうか(^-^)

ですがこれもお客様のライフプランとのマッチングなので営業さんなどにしっかり相談したうえで決めましょう!

ここまででローンの申請をする準備は完了です!

ここからは実際に申請書類を銀行に提出、審査する段階になってきます。

融資を受けるまでも色々と必要な手順が多いので見ていきましょう。

ローン申請~融資実行までのスケジュール

では実際に融資を受けるにはどのような流れになるのでしょうか?

当然ですが多大な金額を借りることになるので、申請してすぐにOK!というわけにはいきません。

融資の申込をしてから実際に入金されるまでの流れを理解し、

しっかりとしたスケジュールを立てて動けるようにしていきましょう。

住宅ローンの借り入れ手続きは、住宅のご購入準備と平行して進みます!

ざっくりわけて4ステップです。

ステップ1:事前審査(仮審査)

↓

ステップ2:本審査

↓

ステップ3:金銭消費貸借契約

↓

ステップ4:融資実行

事前審査(仮審査)

前項でもすこし触れましたが、建物を通して住宅ローンを借りようとしたときに融資の審査が通らなかったということにならないように、金融機関では事前審査(仮審査)によって住宅ローンを借りるための基準を満たしているかどうかを確認することができます。

通常3日~1週間程で結果が出ます。

ですがあくまでも仮の審査ですので、事前審査でOKがでても確実に融資が受けられるとは言い切れないのです…!

その点には注意が必要ですが、ほとんどの売買契約ではローン審査に通らなかった場合には、契約を白紙解除できる「ローン特約」が盛り込まれています。

もしもこの特約がないと契約解除ができず、契約不履行により違約金が発生したり、手付金が戻ってこないということがあるので、担当の方に必ず確認してください!

本審査

事前審査が通ったらいよいよ本審査です。

年収に対する返済の負担金の割合であったり、勤続年数、雇用状況、他の借り入れ(マイカーローン・カードローンなど)はないか、健康状態、過去の返済状況などなど…様々な内容がチェックされます。

ほとんどの住宅ローンは信用会社の利用・団信(団体信用生命保険)の加入などが申込の必須条件となっております。

信用保証会社は住宅ローンの借主の方が何らかの理由で返済できなくなった場合に肩代わり(代理返済)をしてくれる会社ですので、おもに借入者の返済能力と建物の担保価値を調べます。

保険会社ではご契約者様の健康状態を確認します。このようなさまざまな審査を通ると金融機関からお金をお貸ししますという承認がおります。

金銭消費貸借契約

借主が貸主から借りた金銭を貸主に返済することを約束しますという契約書を交わすことです。

こちらの契約を結ぶ際に金利や融資の実行日が確定いたします。

融資実行

金融機関によって融資が行われ、住宅の購入資金が売主に振り込まれることです。

融資の実行日は基本的に「引き渡しの日」となっています!

なぜ融資実行日が引渡日と同日なのかというと、それは抵当権を設定するためです。

抵当権とはお金を貸す代わりに、土地と建物を担保に取ることを言います。引渡日よりも前であれば、物件の所有権はまだ売主の元にありますよね?

そのため買主には抵当権を付けることのできる土地と建物がありません。

買主としては早く融資を受けたいですが、引渡よりも前は、担保に取るものがないため融資が実行できないのです。融資は抵当権の設定をすることが前提であるため、融資の実行は、所有権が移転した引渡日以降であれば可能になります。

なので基本的には融資実行日は「引渡日」になりますのでこれも覚えておきましょう(^-^)

融資実行日には売主に対して残代金を振り込むことになるので、あらかじめ売主と買主、金融機関の日程調整を行っておくようにしましょう。

物件を登記し抵当権設定も終わりましたら住宅ローンの手続きは終了になります!

流れについては以上になります!

住宅ローン借り入れ時の注意点

だいたいの準備するものや流れなどがわかったと思いますが、よくお客様が間違いやすいポイントがありますので、少しご紹介したいと思います。

サイトで調べて借入額を把握している。

よく自分の年収なんかを入れてシミュレーションしてくれるサイトがありますよね?

あの金額の情報を信用している方がいますが、実際に事前審査をするとローン不可・減額になることもあります、、、

審査用紙に印鑑を押さず、源泉徴収票を提出しない審査には正直意味はありません。

シミュレーション金額というのはあくまでも目安なだけなのです。

物件が決まってから審査をする。

住宅ローンの事前審査は、土地を決める前に実施しておくのがおすすめです。

新築を建てる方であれば、土地を決めてから建物の請負契約となります。土地が見つかる前に銀行の審査をするのはちょっと嫌だな、、、と思っている人が実は非常に多いんです。

人気のある物件は数人から申し込みが入ることがあります。

この時に優先されるのは現金購入、または銀行の審査が通っている人ですのでローンもしっかり同時進行していなければいけません!

事前審査を受ければ借入可能額も把握できます。また、審査を通過していれば売主への信頼性が上がり、値引き交渉ができる可能性もあります。

事前審査は土地の売買契約を結ぶ前でも受けられます。土地を決める前に審査をしておくのがおすすめです。

返済計画は無理のないようにする

月々の返済額は、無理のない金額に設定しましょう。

注意したいのは、「借りられる金額」と「返済できる金額」は別である点です。

借入可能額ギリギリまで借りてしまうと、将来的に返済の負担が大きくなる可能性があります。

毎月、無理なく返済できる金額の目安は、収入や資産状況によって異なりますが、一般的には手取り収入の20~25%程度です。

シミュレーションから算出した借入可能額ではなく、長期的なライフプランや収支を考慮したうえで、慎重に検討する必要があります。

また、どの金利プランを選ぶかも重要なポイントです。

住宅ローンの金利には、主に次の3つのタイプがあります。

| 金利のタイプ | 概要 |

| 固定金利型 | 完済時まで借入時の金利が継続する |

| 変動金利型 | 一定期間で金利が見直され変動する |

| 固定金利期間選択型 | 一定期間は金利が固定され、期間終了後に金利が見直される |

それぞれのメリットやデメリットを把握し、資産状況やライフプランに適した金利を選びましょう。

住宅ローン以外の支払いも視野に入れる

無理のない返済計画を立てるには、住宅ローン以外に諸費用やさまざまな資金の支出も視野に入れておく必要があります。

住宅ローンを組むとき、次のような諸費用がかかります。

- ・ローン保証料

・地震・火災保険料

・団体信用生命保険料

また、生涯において多額の支出が想定される教育資金や老後資金を考慮することも重要です。

子育て世帯では、子どもの進学時にまとまった資金が必要になります。住宅ローンの返済と並行して教育資金を用意できる返済計画を立てましょう。

老後資金については、定年後にかかる生活費や、何歳まで収入を得られるのか、公的年金見込み額はいくらかになるかなどシミュレーションしておきましょう。

生涯で必要な支出を確保したうえで、無理なく返済できる計画を立てることが大切です。

親子リレーローン・ペアローンも活用する

親子や夫婦で組める住宅ローンを活用する方法もあります。

ひとつの住宅ローンを親子2世代で返済する「親子リレーローン」や、夫婦や親子などでそれぞれが契約者となる「ペアローン」です。

ひとりで契約するよりも借入金額を増やせる点や、毎月の返済額を少なくできる点がメリットです。

一方で、リレーローンは子どもの負担が大きくなる傾向にあり、ペアローンは2つのローンを組むために諸費用がかさむというデメリットもあります。

十分に話し合って慎重に選択しましょう。

追加融資は難しい

一度住宅ローンを組むと、追加でローンを借り入れるのは難しくなります。

注文住宅の建築途中で追加工事などにより、さらに費用が必要となったとしても追加融資を受けられる可能性は低いでしょう。

追加融資を受けるには新たにローン審査を受けますが、借入金額がさらに増えるため、審査は厳しくなります。

リフォームローンや別の金融機関への借り換えをすれば、追加資金を調達できる可能性があります。しかし、追加で融資を受けるとなると、毎月の返済額の負担は増加します。長期的なライフプランを考慮したうえで、無理のない返済計画を立てましょう。

まとめ

いかがだったでしょうか?

簡単にではありますが、住宅ローンを借りる時の手続きの流れと注意点について理解していただけましたか?

住宅ローンは後回しでもなんとかなりそうと思っている方が意外に多いのですが、莫大なお金がかかってくる部分ですのでかなり重要です、、、(^-^;

基本的には担当営業や銀行の方に聞けば詳しく教えてくれると思いますが、やっぱり自分で流れを知っているのといないのとでは大きいものです。

面倒に思うかもしれませんがしっかり把握しておきましょう!

又、増税後に伴って新しい住宅ローンの制度なども出てきています!

お時間があれば弊社スタッフが別のブログで書いてくれていますので少しのぞいてみてください⇩

それでは今回はこの辺で~~~~~!

ではでは(^-^)/